2025.12.26

地主様が税金対策でアパートを建てる理由【賢い相続と資産防衛戦略】

土地を所有する地主様にとって、避けて通れない大きな課題の一つが「相続税」です。市街地に広い土地を持っている場合、その評価額の高さから多額の相続税が発生し、「このまま子どもたちに土地を残して本当に大丈夫だろうか」「納税資金はどうやって準備すべきか」と不安を抱える方も少なくありません。

そうした中で、よく耳にするのが「相続税対策としてアパートを建てると良い」という話です。

ただし、「本当に節税になるのか」「借金をしてまで建てるべきなのか」と、一歩を踏み出せずにいる方も多いはずです。

本コラムでは、アパート建築が相続税対策として有効な理由と、建築後の長期安定経営を支える管理の重要性についてわかりやすく解説します。

|

|

1. アパート建築が「相続税対策」となる理由

地主様がアパートを建てる最大の目的は、相続税の負担を軽減することです。

相続税は、亡くなった方の預貯金や不動産などの遺産を、配偶者や子どもなどが引き継ぐ際に課される税金です。

相続財産の合計額が、

基礎控除額=3,000万円+600万円×法定相続人の数

を超えると、超えた部分に対して相続税がかかります。

特に市街地にある土地は、路線価(国税庁が公表する 1㎡あたりの土地単価)をベースに評価されるため、評価額が高くなりやすく、その分相続税の負担も重くなりがちです。(参考:国税庁「財産評価基準書(路線価)」)

そこで登場するのが、「更地のまま持たず、アパートを建てて貸す」という選択肢です。

ただ、「現金を使ってアパートを建てるだけ」ではありません。

・土地の評価方法が「貸家建付地」となって下がる

・建物自体も実勢価格よりも低く評価される

・さらに借入金は“マイナス財産(債務控除)”として扱える

という、評価額の仕組みそのものが変わることで、相続税評価額を圧縮できるのがポイントです。

|

|

2. 地評価を大幅に下げる“貸家建付地”の仕組み

2-1. 自用地と貸家建付地の違い

まず押さえておきたいのが、土地の「使われ方」によって評価方法が変わるという点です。

・自宅や駐車場など、所有者自身が使っている土地 → 自用地

・アパートを建てて、他人に賃貸している土地 → 貸家建付地

更地や自宅用敷地として使っている自用地は、そのまま路線価等で評価されます。

一方、アパートなどを建てて他人に貸している土地(貸家建付地)は、所有者が自由に使えない分、「利用制限がある」とみなされ、一定割合で評価額を下げてよいとされています。

2-2. 貸家建付地の計算式と評価減の要素

貸家建付地の評価は、次の計算式が用いられます。

貸家建付地評価額

= 自用地評価額 ×(1 − 借地権割合 × 借家権割合 × 賃貸割合)

ここで出てくる要素は次の通りです。

・借家権割合:

借り手(入居者)が持つ権利の評価で、全国一律「30%」。

・借地権割合:

路線価ごとに「その土地の借地権の割合」が定められており、エリアに応じて 30~90%の範囲で決まります(路線価図で確認できます)。

・賃貸割合:

アパートの部屋のうち実際に賃貸に出している割合。満室状態であれば 100%です。

たとえば借地権割合60%・借家権割合30%・賃貸割合100%の土地であれば、

自用地評価額 ×(1 − 0.6 × 0.3 × 1.0)

= 自用地評価額 ×(1 − 0.18)

= 自用地の 82%

という形で評価を下げることができます。

|

|

3. 建物も大きく評価減される“貸家”という扱い

アパートを建てることによる節税効果は、土地だけでなく建物にも及びます。

3-1. 建物評価の基礎となる固定資産税評価額

建物の相続税評価額は、固定資産税評価額に基づいて計算されます。(参考:総務省「固定資産税制度について」)

固定資産税評価額は、建物の実際の建設費のおよそ60%〜70%程度になるのが一般的です。

つまり、現金や借入金で建物を新築した場合、建ち上がった時点で実勢価格から3割〜4割程度、相続税評価が下がります。

3-2. 貸家によるさらなる評価減

さらに、その建物を貸家(アパート)として他人に貸し出している場合、建物所有者の利用が制限されるため、借家権割合(30%)を控除できます。

貸家の相続税評価は下記の計算式で計算され、実勢価格から大きく圧縮されます。

貸家の評価額=固定資産税評価額×(1−借家権割合×賃貸割合)

|

|

4. 借入金を使うと財産評価がさらに圧縮される

アパート建築のために借入金を利用した場合、この借入金は相続発生時に債務控除の対象となり、相続財産全体から差し引くことができます。

たとえば、1億2,000万円の現金を所有していたとしても、アパート建築に1億2,000万円の借入金を充てた場合、現金は建物に変わります。

建物評価額は建設費の約60%〜70%程度になり、さらに借家権割合が控除されるため、相続財産全体としては大幅に評価が圧縮されることになります。

|

|

5.具体的な節税効果のシミュレーション

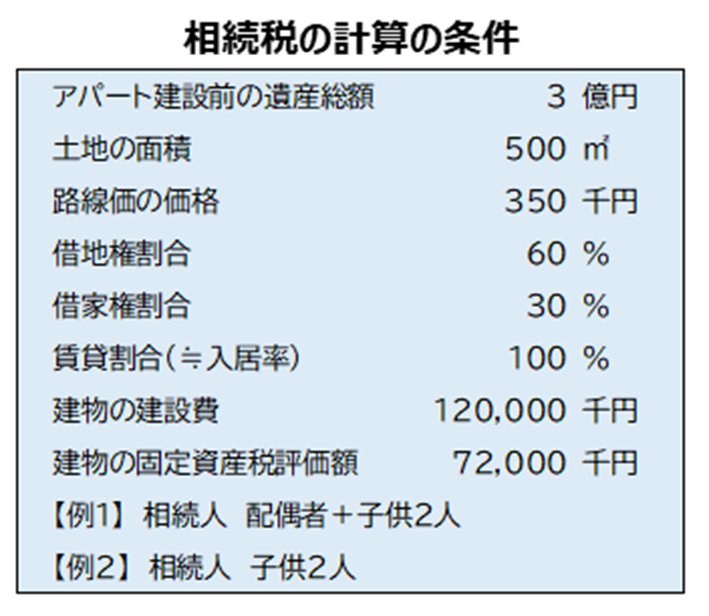

アパートを建てずに更地で相続した場合と、アパートを建てた後で相続した場合で相続税がどのくらい違うのか、下の条件で計算してみます。

①土地の評価が下がる

更地で相続:500㎡ × 350千円 = 175,000千円

アパートを建てて相続(貸家建付地):175,000千円 ×(1 − 60% × 30%)= 143,500千円

→ ▲31,500千円の評価減

②建設費120,000千円分、現金が減る(=財産減少)

③建物の相続税評価(加算される財産)

建物評価:建設費72,000千円

貸家減額:72,000千円 ×(1 − 30%)= 50,400千円

④トータルの増減

加算:50,400千円(建物)

減少:31,500千円(土地)+ 120,000千円(現金)

→ 50,400 − 31,500 − 120,000 = ▲101,100千円

このシミュレーションの条件では、アパートを建てることで、相続財産の評価額を約1億円以上減らすことができたことになります。

|

|

6.アパート建築後の税制メリット

相続税対策以外にも、アパートを建てることで固定資産税の負担が軽減されるメリットがあります。固定資産税は土地や建物を所有していると毎年かかる地方税です。

アパートを建てた土地は 住宅用地の特例が適用され、固定資産税が最大6分の1まで軽減されます。(総務省「固定資産税等の税負担軽減措置関係」)

市街地の土地を更地のまま所有している場合、固定資産税の軽減措置は適用されません。

しかし、アパートを建てると、その土地は「住宅用地」として扱われ、固定資産税の軽減特例が適用されます。

このシミュレーションの条件では、アパートを建てることで、相続財産の評価額を約1億円以上減らすことができたことになります。

|

|

7.おわりに

地主様が税金対策でアパートを建てる最大の理由は、相続税評価額の大幅な圧縮です。

土地を「貸家建付地」として評価減し、建物を「固定資産税評価額」と「借家権割合」によって大きく評価減できるため、現預金を保有し続けるよりも格段に有利に資産を次世代に引き継ぐことができます。

さらに、固定資産税が最大6分の1に軽減されるというメリットも享受できます。

しかし、これらの税制メリットを最大限に活かすには、高い入居率と健全な建物状態を維持し続けることが絶対条件です。

愛信ファシリティーズは、データに基づいた空室対策と、24時間365日のきめ細やかなメンテナンス・管理を通じて、地主様の相続税対策が長期にわたり成功するよう、総合的な建物管理サービスでサポートいたします。

賃料査定・空室対策レポートとは?

当社の「賃料査定・空室対策レポート」では、累計100億件超の不動産ビッグデータをAIが解析し、

賃料の適正査定・空室対策案(推奨ターゲット・設備・条件)を即時にレポート出力します。

入力は最短1分、費用は完全無料。データに基づく“あなたの物件だけの戦略”を今すぐ手に入れましょう。

ご利用は完全無料で、最短1分程度の入力で完了しますので、ぜひ一度「賃料査定・空室対策レポート」を無料で作成し、確実な満室経営への戦略をスタートさせてください。

また、当社では空室対策などさまざまなオーナー様へのお手伝いいたしますので是非一度当社にお問合せください。

「賃料査定・空室対策レポート」を今すぐ無料で作成してみたい方は

当社では空室対策などさまざまなオーナー様へのお手伝いをいたしますので是非一度当社にお問合せください。