2026.02.19

利回りの高さはリスクの裏返し?高利回り物件の落とし穴と空室耐性の高め方

不動産投資やアパート経営において、物件選びの入口になりやすい指標が「利回り」です。数字が高いほど“儲かりそう”に見えますが、相場より突出した利回りには、必ず背景(=理由)があります。

そして注意すべきなのは、その利回りが どんな前提条件で成り立っているか。とくに高利回り物件は、空室が発生した瞬間に収支が崩れやすく、立て直しに時間とコストがかかるケースが少なくありません。

また、賃貸住宅を取り巻く環境として、全国の住宅ストックと空き家の増加は無視できないテーマです。

総務省統計局の「住宅・土地統計調査」でも、空き家の状況が継続的に公表されています。(参考:総務省統計局「令和5年住宅・土地統計調査(住宅数概数集計/結果)」)

|

|

1. 「高利回り=優良物件」という大きな誤解

1-1. 利回りが高くなる「本当の理由」とは

利回りとは、物件の購入費や建設費等の投資額に対して1年間の収益の割合のことをいいます。表面利回り(グロス)は、一般に以下で表されます。

表面利回り(%)=年間家賃収入 ÷ 物件購入価格 × 100

たとえば、

物件価格5,000万円・年間収益600万円 → 利回り12%

物件価格5,000万円・年間収益400万円 → 利回り8%

この式が示す通り、利回りが高くなる理由は大きく2つしかありません。

家賃収入が高い(=強い賃貸需要・高い競争力がある)

物件価格が安い(=安くしないと売れない事情がある)

都心・築浅・人気立地は価格(分母)が大きくなり利回りは低めに出やすい一方、地方・郊外・築古は価格が下がり、計算上の利回りが高く見えやすい。

つまり「高利回り」は、“価格を下げなければ売れない理由(リスク)”を抱えている可能性が高い、というのが出発点です。

1-2. 利回りは1つではない(表面だけで決めない)

利回りは、代表的に以下の4つで整理できます。広告や物件概要書で目にするのは表面利回りが多いですが、意思決定では 実質利回り(ネット) を必ず見たいところです。

①表面利回り(グロス)

表面利回りは、購入にかかる経費や賃貸物件を運営していく上でのコストを考慮せずに算出する利回りです。また、賃料については満室を前提としています。不動産会社の物件案内などで表示している利回りは、表面利回りであることが多いです。

➁実質利回り(ネット)

実質利回りは、物件を購入した際の経費(火災保険料、ローン事務費、登記費用、仲介手数料、各種税金など)を物件価格に加え、賃貸物件の収益を上げるために必要なコスト(固定資産税などの税金、金利、管理費等)を収益から差し引いて出す利回りです。また、賃料についても空室損を考慮しているので、実態に近い利回りといえます。

③想定利回り

想定利回りは、主に新築物件などで用いられます。周辺賃料をもとに満室を想定した賃料収入を購入価格で割った利回りとなります。あくまで、想定賃料を基に計算しているので、物件取得後に、確実にその利回りが確保できるとは限りません。

④現行利回り

現行利回りは、実際に得ている賃料収入をもとに、購入価格で割った利回りです。空室分も収入には含めません。

1-3. 表面利回りと実質利回りのギャップに注意

賃貸経営では、必ず次のようなコストが発生します。

・固定資産税・都市計画税

・管理費・共用部光熱費

・修繕費・原状回復費

・募集費用(広告料・仲介手数料 等)

これらを差し引いた実質利回りは、次の式で表されます。

実質利回り(%)=(年間家賃収入-年間諸経費) ÷(物件価格+購入時諸経費)×100

不動産投資の利回りシミュレーション

①表面利回り(グロス)での計算

満室時家賃収入(年)500万円÷物件価格5,000万円=表面利回り10.0%

➁実質利回り(ネット)での計算

(現在の家賃収入(年)400万円-維持管理費(年)120万円)÷(物件価格5,000万円+購入費の諸経費300万円)=実質利回り5.3%

築古・高利回り物件ほど修繕や空室対応の支出が増えやすく、表面は高いのに、実質では伸びない(場合によっては赤字) というケースも起こり得ます。

だからこそ、表面利回りだけで判断せず、実質利回りまで落として「続く収支」かどうかを確認することが重要です。

|

|

2.なぜ高利回り物件は「空室耐性」が弱いのか

「利回りが高い」ということは、利回りが高くないと買い手が付きにくい“何らかの理由”がある、と考えるのが基本です。

表示された利回りだけを鵜呑みにせず、

・なぜそんなに高いのか

・その利回りの実現性は高いのか

・その利回りはどのくらいの期間期待できるのか

を必ず検証する必要があります。

2-1. 数値のマジック:空室発生時のダメージ差

高利回り物件は「満室に近い状態」を前提に数字が作られていることが多く、空室が出た瞬間に収入が細りやすい傾向があります。

駅距離、周辺利便、築年数、設備の古さなど、入居者目線の弱点が重なると空室期間が長引きます。

空室が長引く→ 収入が途絶える→ 直す・整える・見せる(募集)の投資ができない→ さらに決まりにくい→ 値下げに頼る

という流れで、いわゆる「負のスパイラル」に入りがちです。

2-2. “家賃が低い”ほど固定費が効く(空室耐性の正体)

高利回り物件は「安く買える」一方で、家賃水準が高くないケースも多いです。家賃が低いと、空室が1戸出たときの影響が大きくなりやすい。

さらに、税金・共用部光熱費・保守点検などの固定費はゼロにならないため、稼働率が落ちた瞬間にキャッシュフローが急減します。

この“脆さ”が、実務でいう空室耐性の弱さにつながります。

|

|

3. 数字には表れない「見えないコスト」とリスク

3-1. 築古物件にのしかかる維持管理・修繕費用

築年数が進むほど、修繕は避けられません。屋上防水、給排水、外壁、共用部設備などは、突発的に大きな支出になり得ます。

住宅ストックを長く使うための維持管理・更新の重要性は、国の住生活政策でも繰り返し示されています。(参考:国土交通省「令和5年度 住宅市場動向調査(報告書・関連資料)」)

高利回りで見えていた利益が、1回の大規模修繕で数年分飛ぶ。これは珍しい話ではありません。

修繕計画の考え方としては、長期修繕計画の標準様式やガイドラインも参考になります(賃貸でも“計画発想”は有効です)。(参考:国土交通省「長期修繕計画標準様式/長期修繕計画作成ガイドライン」)

3-2. 出口戦略の難しさ:流動性リスク

不動産投資のゴールは、売却で利益を確定すること(出口戦略)です。

ただ、高利回り帯にある物件ほど、買い手が限られたり、融資が付きにくかったりして、売りたい時に売れないリスクが出ます。

|

|

4.「空室耐性」を高め、資産価値を守る管理戦略

高利回り物件のリスクを理解したうえで、なお安定経営を目指す鍵はシンプルです。

「空室を短くする」「退去を減らす」「必要な投資を回せる状態を保つ」―これを実現する“管理の設計”が重要になります。

4-1. データ分析で市場ニーズを捉える

空室対策は、勘ではなく「需給」と「選ばれる理由」を可視化して組み立てるのが近道です。

入居者が住宅選択で何を重視し、何を妥協しているかといった実態把握も進められています。(参考:国土交通省「住生活基本計画(全国計画)」)

エリア・築年・間取りごとに、適正賃料、決まりやすい条件、必要設備を整理し、投資の優先順位を付ける。これが“空室耐性”を作る土台になります。

物件情報などを見る際は、額面上の利回りの表示だけで物件の良し悪しを判断せずに、

「なぜそのような利回りになったのか」「実際に運営していく上での実際の利回りはどの程度なのか」

などのしっかりした判断基準をもっていただければ、よりよい賃貸物件を取得できるものと考えております。

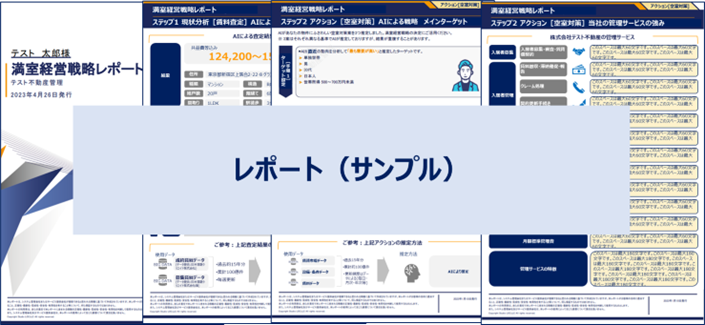

空室対策の第一歩として、AIが累計100億件超の不動産ビッグデータを分析し、「満室経営戦略」を提案するレポートを活用することが有効です。

当社の「賃料査定・空室対策レポート」では、賃料査定結果、推奨ターゲット、推奨設備、条件緩和案といった具体的な空室対策案が即時に出力されます。

データに基づき、どの設備に投資すべきか、市場が何を求めているかを正確に把握することで、費用対効果の高いリノベーション計画を策定し、空室リスクを最小限に抑えることができます。

愛信ファシリティーズは、データ分析を通じてアパート・ビル賃貸経営のリスクを解消し、資産価値を最大化するサポートを提供しています。

リノベーションやアパートの新築は、収益性の向上だけでなく、相続税対策や固定資産税の軽減という、長期的な資産防衛の観点から非常に大きな費用対効果をもたらします。

地主が税金対策としてアパートを建てるのは、この相続税を大幅に引き下げる仕組みがあるからです。

4-2. 24時間365日対応で入居者満足を維持する

退去を減らすには「入居中の不満」を溜めないことが重要です。水漏れ、設備故障、騒音などは、対応の遅れが退去の引き金になります。

一次対応~復旧までの導線を整え、入居者満足度を落とさない運用が、結果的に空室耐性を押し上げます。

賃貸住宅管理業の適正化に関する制度や考え方は、国土交通省の資料でも整理されています。

(参考:国土交通省「賃貸住宅管理業法ポータルサイト」)

4-3. 「修繕」と「改良」を切り分け、バリューアップする

築古物件ほど、直すべき箇所(修繕)と、選ばれる理由を作る投資(改良=リノベ)を混ぜると、費用対効果がブレます。

●修繕:不具合解消・原状回復(守る)

●改良:設備更新・防犯・内装刷新・導線改善(高める)

オートロック、防犯カメラ、宅配ボックス、無料インターネットなど、今の入居者ニーズに合わせた“効く改良”を優先し、募集面(写真・見せ方・コメント)まで一体で整えることで、空室期間の短縮につながります。(参考:国税庁「No.4614 貸家建付地の評価」)(参考:総務省「税負担軽減措置関係」)

|

|

5.おわりに

「利回りが高い=儲かる」は、半分正しくて半分危険です。高利回りの背景には、空室・修繕・出口(流動性)といった“見えにくいリスク”が潜みやすく、数字の前提が崩れた瞬間に収支が悪化します。

だからこそ、物件選びも運用も、表面利回りだけでなく実質利回り・空室耐性・修繕計画まで含めて判断し、管理の力で「空室を短く」「退去を減らす」ことが安定経営の核心になります。

空室対策、修繕計画、管理品質の見直し、リノベーションの優先順位付けなど、お悩みがあれば愛信ファシリティーズまでご相談ください。