2026.01.19

資産価値向上と節税を実現するリノベーション【費用対効果の戦略的分析】

賃貸経営において、リノベーションや大規模修繕は「コスト」ではなく、将来の収益を守り増やすための“投資”です。

とくに築年数が進んだ物件ほど、適切なタイミングで手を入れられるかどうかで、空室率・賃料水準・売却価値まで大きく差が出ます。

一方で、投資である以上「やれば良い」わけではありません。大切なのは、投資額に対して、どれだけ収益・価値が増えるかを数字で把握すること。

さらに地主様・オーナー様のケースでは、改修や建築が相続税評価・固定資産税にも影響するため、費用対効果は“家賃の上げ幅”だけで判断しないのがポイントです。

本コラムでは、空室対策としてのリノベーションを成功させるために、投資分析の考え方(指標)をベースに、判断の筋道を整理します。

|

|

1. 賃貸経営における設備投資の戦略的位置づけ

1-1.資産価値の維持・向上と「ビルを守る・高める」思想

賃貸住宅を取り巻く環境として、全国の空き家数は増加傾向にあります。(参考:総務省統計局「令和5年 住宅・土地統計調査」)

不動産経営において、リノベーションは長期的な収益を確保し、資産価値を維持・向上させるための重要な手段です。老朽化が進む物件では、経営の安定化と競争力の維持のために、適切な投資判断が求められます。

ビルの資産価値を維持するためには、日々の「トラブル対策」「メンテナンス」「修繕」「管理」が必要です。これらが「ビルを守る」行為と位置づけられます。

一方で、資産価値をさらに高めるためには、「ビルを高める」ための施策、すなわち「空室対策」「リノベーション」「イメージアップ」「設計」が重要となります。

愛信ファシリティーズは、データ分析で賃貸経営のリスクを解消し、オーナー様の資産価値を最大化するサポートを行っています。

1-2.空室対策と競争力回復のためのリノベーション

空室問題は、ビル・マンション・アパート経営においてオーナー様が最も気にされる点です。物件が市場の要求から遅れると、空室率増加や賃料下落のリスクが生じます。

リノベーションは、物件に新たな魅力を付加し、老朽化した物件でも競争力を回復させる効果があります。

ただし、家賃を“なんとなく”下げて埋める方法は要注意です。短期的に空室が埋まっても、長期的には収益が悪化し、修繕・設備投資が遅れ、物件が陳腐化してさらに空室が増えるーいわゆる「値下げの負のスパイラル」に入りやすくなります。だからこそ、投資すべき箇所に適切に投資し、価値で選ばれる状態をつくることが重要です。

|

|

2.リノベーションの費用対効果(C/P)分析の深掘り

限られた資金の中で設備投資を行う以上、「その投資が効率的か」「複数案のうちどれが最も費用対効果が高いか」を判断するための指標が必要です。

そこで活用したいのが、不動産の投資分析の考え方です。投資分析は、新築や購入のときだけでなく、空室対策としてのリノベーション判断にもそのまま使えます。

2-1.7つの投資判断手法

まず押さえておきたいのが、土地の「使われ方」によって評価方法が変わるという点です。

不動産の投資判断をする際には、主に以下の7つの手法を用いて行います。

それぞれの手法について、具体例を挙げながら説明していきたいと思います。

- 年間売上:700万円の賃貸住宅

- 投資:100万円(リノベーション)

- 資金:融資100万円(10年返済、金利2%)

- 効果:賃料が月1.5万円アップ(年18万円アップ)想定

① 投資回収年数(ペイバック)

投資額が何年で回収できるか。

100万円 ÷ 18万円 = 約5.55年

→ 6年目以降は“回収後の上乗せ”を狙える考え方になります。

② 投資利回り(ROI)

18万円 ÷ 100万円 = 18%

新規投資で高利回り案件を探すより、既存物件を差別化して収益を上げる方が効率的になるケースも多い、という示唆になります。

③ キャッシュフロー(CF)

融資100万円(2%、10年)の返済は月約9,201円(年約11万円)。

年18万円(増収)-年11万円(返済)= 年約7万円のCF増

→ 手持ち資金を大きく減らさずCFを改善できる可能性があります。

④ DCR(負債支払安全率)

増収18万円 ÷ 返済11万円 = 約1.63

一般に1.3程度で安全性が高いとされ、リノベでは1.5程度あるとより安心、という見方ができます。

⑤ 10年平均利回り

単年度だけでなく、10年スパンで投資効果を捉える視点です。

(空室期間短縮・退去率低下など“副次効果”もここで効いてきます。)

⑥ IRVによる価値増加(収益還元の考え方)

期待利回り10%の市場と仮定すると、価値増=18万円 ÷ 10% = 180万円

投資100万円に対して価値増が180万円なら、差引80万円の価値押上げという見立てもできます。

⑦ DCF法による評価

将来キャッシュフローを割り引いて現在価値で評価する方法。

売却や長期保有の判断で「何もしない場合より、どれだけ価格を上げられるか」を検証できます。

2-2. 重要:家賃“上昇”だけでなく“下落回避”も織り込む

投資分析で大切なのは、「何もしなかった場合の家賃下落・空室長期化」も含めて比較することです。

現実には「家賃を上げるため」だけでなく、「家賃が下がるのを防ぐため」にリノベを行うケースも多いはずです。その場合も、今回の投資指標を使えば“回避できた損失”を効果として評価できます。

2-3. データ分析による市場ニーズの把握と空室リスクの最小化

投資効果を最大化するためには、感情や経験則に頼るのではなく、市場データを活用した客観的な分析が必要です。

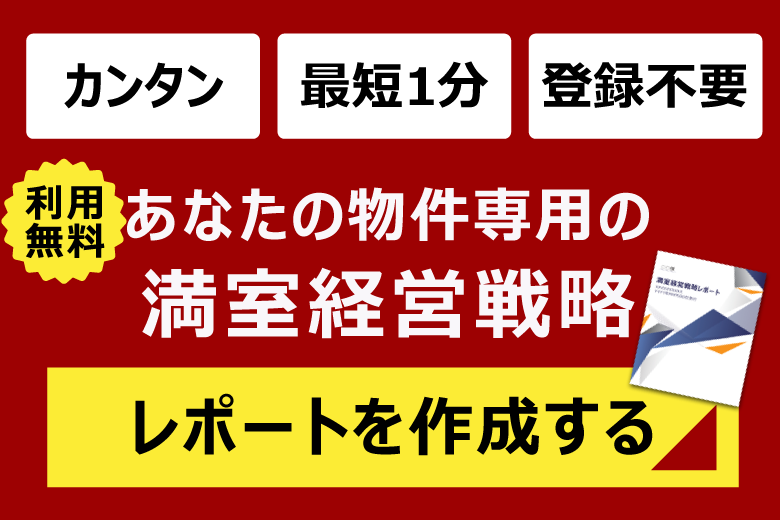

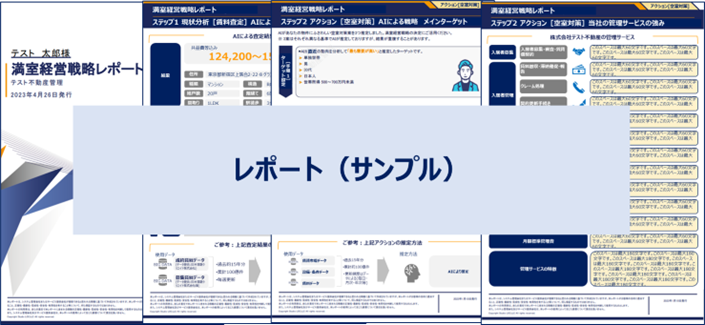

空室対策の第一歩として、AIが累計100億件超の不動産ビッグデータを解析し、「満室経営戦略」を提案するレポートを活用することが有効です。

当社の「賃料査定・空室対策レポート」では、賃料査定結果、推奨ターゲット、推奨設備、条件緩和案といった具体的な空室対策案が即時に出力されます。

データに基づき、どの設備に投資すべきか、市場が何を求めているかを正確に把握することで、費用対効果の高いリノベーション計画を策定し、空室リスクを最小限に抑えることができます。

愛信ファシリティーズは、データ分析を通じてアパート・ビル賃貸経営のリスクを解消し、資産価値を最大化するサポートを提供しています。

リノベーションやアパートの新築は、収益性の向上だけでなく、相続税対策や固定資産税の軽減という、長期的な資産防衛の観点から非常に大きな費用対効果をもたらします。

地主が税金対策としてアパートを建てるのは、この相続税を大幅に引き下げる仕組みがあるからです。

|

|

3. 戦略的設備投資としての節税メリット

地主様・オーナー様の場合、改修や建築は「収益」だけでなく「税負担」にも影響し、費用対効果の全体像が変わることがあります。

3-1.相続税対策の仕組み:貸家建付地による土地評価の圧縮

土地を更地・自用地で持つと評価が高くなりやすい一方、賃貸建物の敷地は「貸家建付地」として評価され、一定の評価減が入ります。算式は国税庁の解説に基づき、

貸家建付地評価額=自用地評価額×(1−借地権割合×借家権割合×賃貸割合)

となります。(参考:国税庁「No.4614 貸家建付地の評価」)

3-2. 建物評価額の大幅な圧縮効果

固定資産税評価額は、建築費のおよそ60〜70%程度となるのが一般的です。

さらに、その建物を貸家として賃貸している場合は、借家権割合(30%)が控除され、評価額が一段と圧縮されます。

現金を建物に替えることで、建物部分も相続税評価を抑えられる点が大きな特徴です。(参考:国税庁「アパート等の貸家の評価」)

3-3. 固定資産税の軽減措置の活用

アパートを建てると、相続税だけでなく固定資産税の負担も軽減されます。

賃貸住宅の敷地は「住宅用地」として扱われ、1戸あたり200㎡まで、固定資産税評価額が最大6分の1になります。

世帯数が多いほど軽減対象面積が広がるため、広い土地を持つオーナー様にとっては、毎年の税負担を抑える効果が期待できます。(参考:総務省「固定資産税等の税負担軽減措置関係」)

※税務の適用は個別条件により異なります。制度の考え方を理解したうえで、具体的な判断は税理士・自治体への確認が必要です。

|

|

4.収益最大化のためのリノベーションとバリューアップ具体策

リノベの目的は「きれいにすること」ではなく、「選ばれる理由を作ること」です。

入居者が物件選定時に重視する条件や設備については、国土交通省の調査でも整理されています。(参考:国土交通省「令和5年度住宅市場同行調査報告書」)

・設備:無料インターネット、宅配ボックス、独立洗面台、収納、内装(照明・アクセントクロス等)

・安心:オートロック、カメラ、共用部の見通し改善

・訴求:写真・動画・募集コメントの改善、ターゲットを絞った“暮らし提案”

小さな改善でも、組み合わせと見せ方次第で“体感価値”が変わり、賃料・成約率に反映されます。

|

|

5.長期的な資産価値を支えるリスク管理と総合建物管理

リノベで魅力を上げても、管理品質が低いと効果が薄れます。日常清掃・定期清掃、設備点検、法定清掃、緊急時対応など、「住み続けたい」状態を保つことが退去抑制につながります。

予防保全で突発故障と機会損失を減らし、資産価値を長期で守る -ここまでが“投資の回収”を確実にする運用です。

|

|

6.おわりに

住宅ストックの長寿命化や適切な維持管理の重要性は、国の住宅政策でも示されています。(参考:国土交通省「住生活基本計画」)

リノベーションは、空室対策の中でも「競争力を高める」中核施策です。ただし成功の鍵は、感覚ではなく数値で判断すること。回収年数・利回り・CF・DCR・価値増(IRV/DCF)などの指標を用いれば、複数案の比較や優先順位付けが明確になります。

さらに地主様・オーナー様にとっては、相続税評価や固定資産税の軽減といった“税務面の効果”も含めて総合判断することで、費用対効果を最適化しやすくなります。

また、当社では空室対策などさまざまなオーナー様へのお手伝いをいたしますので是非一度当社にお問合せください。